Новости рынков |Итоги аукционов Минфина РФ по размещению ОФЗ 08.05.2024

- 08 мая 2024, 23:11

- |

Минфин РФ 08.05.2024 провел аукционы по размещению ОФЗ-ПД серии 26244 с погашением 15.03.2034 и серии 26242 с погашением 29.08.2029.

ОФЗ-26244

- Предложение: свободный остаток (31,5 млрд руб.)

- Спрос: 24,5 млрд руб.

- Размещено: 15,6 млрд руб.

- Средневзвешенная цена: 88,32%

- Средневзвешенная доходность: 13,87%

- Премия к открытию дня: 4 б. п.

ОФЗ-26242

- Предложение: свободный остаток (167,2 млрд руб.)

- Спрос: 87,0 млрд руб.

- Размещено: 71,8 млрд руб.

- Средневзвешенная цена: 83,35%

- Средневзвешенная доходность: 13,94%

- Премия к открытию дня: 2 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.*

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Новости рынков |Итоги аукционов Минфина РФ по доразмещению ОФЗ 31.01.2024

- 31 января 2024, 18:17

- |

Минфин РФ 31.01.2024 провел аукцион по доразмещению ОФЗ-ПД серии 26226 с погашением 07.10.2026 и серии 26243 с погашением 19.05.2038.

ОФЗ-26226

- Предложение:10,0 млрд руб.

- Спрос: 28,7 млрд руб.

- Размещено: 4,0 млрд руб.

- Средневзвешенная доходность: 11,87%

- Премия к открытию дня: 0 б. п.

ОФЗ-26243

- Предложение: доступный остаток (421,1 млрд руб.)

- Спрос: 117,2 млрд руб.

- Размещено: 75,1 млрд руб.

- Средневзвешенная доходность: 12,20%

- Премия к открытию дня: 3 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Блог компании Mozgovik |Ключевые цифры развития российского рынка облигаций

- 17 января 2024, 23:12

- |

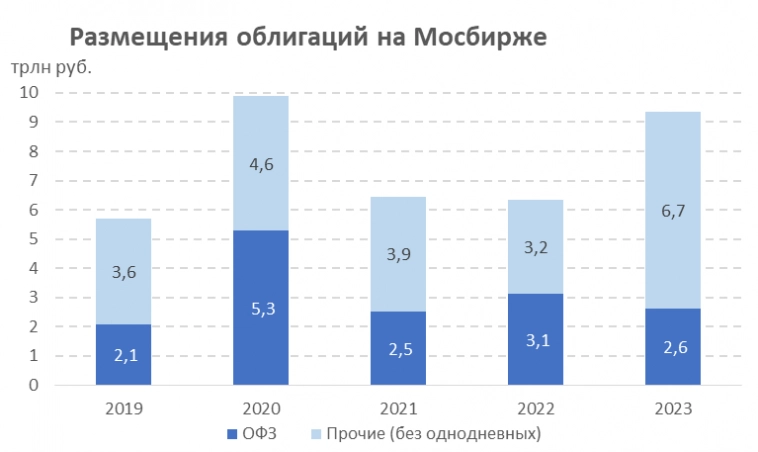

В 2023 г. российский рынок облигаций активно рос в объемах, чему поспособствовали ряд ключевых факторов.

- Переориентация внутренних инвесторов на локальный рынок из-за сложностей с выходом на зарубежные рынки;

- Активный рост отдельных сегментов − замещающих облигаций и корпоративных облигаций с плавающим купоном (флоатеров);

- Стремление эмитентов успеть разместить облигации перед ожидаемым дальнейшим ужесточением ДКП ЦБ РФ в 2-ом полугодии 2023 г.;

- Отчасти эффект низкой базы 2022 г.

Далее приведу некоторые графики, которые помогут дать представление о текущих трендах развития облигационного рынка РФ со своими краткими комментариями. Отмечу, что здесь приводятся данные не в терминах доходностей и спредов, а количественных показателей, которые могут быть полезны для общего видения ситуации.

Источники: Московская биржа, ЦБ РФ

В 2023 г. произошло заметное оживление первичного рынка размещений облигаций за счет корпоративного сегмента даже не смотря на рост ставок во 2-ом полугодии.

( Читать дальше )

Блог компании Mozgovik |ЦБ РФ ожидаемо повысил ключевую ставку до 13%: что ждать дальше на долговом рынке?

- 15 сентября 2023, 16:45

- |

ЦБ РФ ожидаемо повысил ключевую ставку (далее – КС) на 100 б. п., до 13% годовых. Еще накануне разброс оценок аналитиков по решению регулятора был довольно широк – от сохранения на уровне 12% до 14%, хотя большинство по консенсус-прогнозу РБК склонялось к 13%.

Ключевым фактором такого решения, как отмечается в пресс-релизе, стало усиление инфляционного давления на фоне роста внутреннего спроса, который опережал возможности расширения выпуска товаров, а также летнего ослабления рубля. Ужесточение денежно-кредитной политики (далее − ДКП) было продиктовано задачей возвращения инфляции к таргету в 4% к 2024 г.

Особое было отмечено влияние девальвации рубля на инфляцию. Также отмечены повышения инфляционных ожиданий населения, предприятий и аналитического сообщества (хотя у аналитиков на среднесрочную перспективу они заякорены вблизи 4%).

Регулятор отметил продолжение роста экономической активности на фоне сохраняющегося спроса на высоком уровне со стороны государства и частного сектора, подпитываемого кредитной активностью.

( Читать дальше )

Блог компании Mozgovik |Предсказывают ли ОФЗ 2Y динамику ключевой ставки ЦБ РФ?

- 14 сентября 2023, 14:25

- |

Совет директоров (далее − СД) ЦБ РФ 15.09.2023 проведет плановое заседание, где примет решение по ключевой ставке (далее – КС). В это раз ожидания по решению весьма разнятся у участников рынка – будет ли подъем бенчмарка и на сколько?

Какой рыночный индикатор мог бы нам помочь в оценке будущего решения? К сожалению, в РФ нет аналога фьючерсов на 30-дневную ставку по федеральным фондам (FFR) ФРС, по которым можно оценивать вероятность действий регулятора. Однако, у нас есть короткие ОФЗ 2Y – инструмент близкий к ставкам денежного рынка, который теоретически должен обладать прогностической способностью в отношении регулируемой ставки. Постараемся это проверить.

Напомним, что 15.08.2023 регулятор на внеочередном заседании поднял ставку на 350 б. п. – до 12% на фоне неослабевающей девальвации рубля и нарастающих инфляционных рисков, дав при этом нейтральный комментарий в пресс-релизе. Большинство аналитиков накануне того решения предполагало увеличение не более, чем на 250 б. п.

( Читать дальше )

Блог компании Mozgovik |Где «припарковать» ликвидность: биржевые фонды ликвидности (БПИФы) и краткосрочные гособлигации-флоатеры (ОФЗ-ПК)

- 22 августа 2023, 13:10

- |

Резкое увеличение ключевой ставки ЦБ РФ 15 августа на 350 б. п. – до 12%, привел к заметному скачку ставок на денежном рынке (Money Market, MM) и доходностей на рублевом облигационном рынке (прежде всего по краткосрочным выпускам). Все это вызвало повышенный интерес инвесторов к биржевым фондам денежного рынка – БПИФам из желания временно «припарковать» ликвидность по высоким ставкам. Но насколько оправдано их использование по сравнению с высоконадежными гособлигациями с плавающим купоном (флоатеры) – ОФЗ-ПК (переменный купон)?

Отмечу, что здесь опущу рассмотрение альтернативы в виде размещения средств на банковских депозитах или самостоятельного заключения сделок типа РЕПО с ЦК (брокеры, как правило физическим лицам не предоставляют такую возможность), а ограничусь только широкодоступными биржевыми инструментами.

БПИФы денежного рынка безусловно стали удобным инструментом для размещения временно свободных средств, когда на рынке сравнительно высокие ставки, или когда инвестор не видит явных инвестиционных идей в других активах. Какие же есть фонды на российском рынке и каковы их преимущества?

( Читать дальше )

Блог компании Mozgovik |Как получить доходность, близкую к ключевой ставке ЦБ РФ при помощи ОФЗ-ПК

- 18 августа 2023, 11:44

- |

15 августа Банк России провел экстренное заседание Совета директоров (СД), где под влиянием неослабевающей на тот момент девальвации обменного курса рубля и растущего инфляционного давления, был вынужден увеличить ключевую ставку на 350 б. п. – до 12%. Результат был достигнут – рубль перестал слабеть и даже стал немного укрепляться. При этом ожидаемо выросли ставки на денежном рынке (Money Market, далее − MM) и доходности рублевых облигаций, прежде всего краткосрочных.

Могут ли частные инвесторы воспользоваться этим «щедрым» подарком от регулятора и получить 12% годовых? Что дальше будет со ставками и какие есть альтернативы для вложений? При рассмотрении потенциальных возможностей будем опираться на горизонт инвестирования до конца текущего года (далее ставки могут заметно измениться), то есть на период, на который более или менее определенно можно спрогнозировать динамику ставок. Что-же можно сделать?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс