Блог им. Ivan777

ЭН+ или пора менять на ЭН-? Перспективы, после недавних событий

- 04 мая 2024, 18:26

- |

Эн+ ведущий вертикально интегрированный производитель электроэнергии и алюминия (через контрольную долю в РУСАЛе). Стратегия Группы всё ещё заключается в становлении крупнейшим в мире вертикально интегрированным производителем продукции высоких переделов из низкоуглеродного алюминия с использованием собственной возобновляемой энергии и сырья. На сколько это реализуемо в нынешней ситуации и после санкций на наш алюминий на LME?

Алюминий

Лишь в конце февраля 2024 цены на алюминий подросли на 15%, весь прошлый год цены находились на низких значениях. В 2023 году средняя цена алюминия на Лондонской бирже металлов упала на 455 $ до 2 252 $. Это при том, что потребление алюминия увеличилось в 2023 году до 70,2 млн тонн, что на 1,7% больше, чем в предыдущем году. Но тут всё дело в Китае, в котором потребление увеличилось на 4,9%. Усилия Китая по декарбонизации привели к увеличению спроса на алюминий, который является ключевым элементом для производства, связанного с возобновляемыми источниками энергии. Потребление алюминия в остальном мире (кроме Китая) в 2023 году сократилось на 2,8% что соответствует показателям 2015-2016 годов. Лишь два сектора способствовали росту потребления в 2023 году: автомобильной и электроэнергетической промышленности. Также сейчас заморожено производство порядка 1,1 млн тонн алюминия в Европе из-за высокой стоимости электроэнергии.

Рынки сбыта и санкции на LME

Эн+ продолжает преодолевать последствия логистических разрывов и экспортных ограничений. Как и у многих экспортёров, все пути теперь ведут в Азию и конкретно в Китай.

В апреле США и Великобритания запретили импорт российского алюминия, а также торговлю металлами на Чикагской товарной бирже и Лондонской бирже металлов. Им запрещено принимать новые партии алюминия. В Русале заявили, что новые санкции не влияют на способность компании осуществлять поставки, поскольку не затрагивают глобальные логистические решения компании, доступ к банковской системе и систему производства. Но, с другой стороны, по словам некоего источника издания «Коммерсантъ», знакомого с ситуацией, компания рассчитывает обсудить с правительством ряд мер по поддержке отрасли. Среди них: закупка государством до половины объема экспорта, разрешение сократить производство до четверти от сегодняшнего объема и вывод алюминия из-под экспортной пошлины.

Как говорилось выше, Китай становится все более важным партнером для группы и Русала, в частности. В 2023 выручка, получаемая в Китае, удвоилась, достигнув 2,8 млрд. долларов. Но важно обозначить риски разворота на Китай: сейчас спрос на российский алюминий в Китае во многом определяется действующими внутри страны ограничениями производственных мощностей. Китай так-то сам является крупным мировым производителем алюминия (почему всё время тянет с двумя «л» написать). С другой же стороны, КНР со всеми своими электромобилями и ввиду общего курса на «озеленение» экономики увеличивает спрос именно на алюминий с низким углеродным следом. На этом фоне Русал, будучи крупнейшим мировым производителем зеленого алюминия, может стать ключевым поставщиком этого металла в Китай.

Кстати, другая «зелёная», но менее дружелюбная страна Южная Корея в марте закупила российского алюминия на 90,9 млн. долларов. Это выше показателя месяцем ранее на 45% в физическом и денежном выражении. Если и дальше продолжат, то годовые закупки будут, немногим меньше Китайских.

Операционные результаты металлургический сегмент

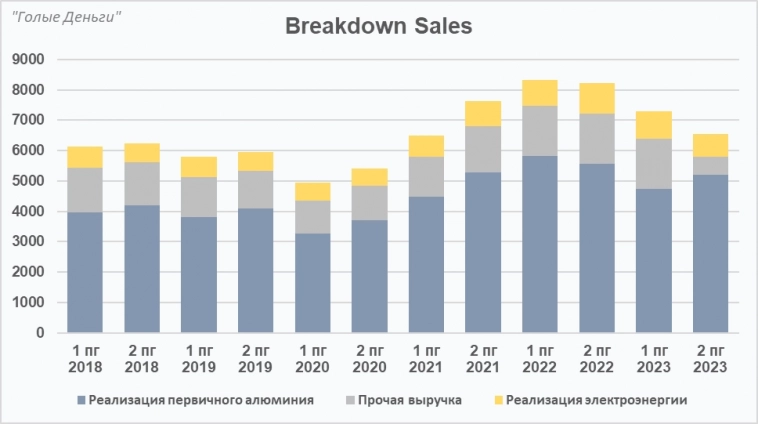

В 2023 выручка от реализации первичного алюминия и сплавов уменьшилась на 12,6%. Как мы посмотрели ранее, в первую очередь это связано с уменьшением на 18% средневзвешенной цены реализации алюминия на LME, что было частично компенсировано увеличением объемов продаж на 6,6% год к году.

Объем производства алюминия в 2023 году почти не изменился по сравнению с прошлым годом.

А вот объем производства глинозема снизился на 13,8% год к году. После потери доступа к Николаевскому глиноземному заводу и поставкам из Австралии, были увеличены закупки глинозема из Китая, необходимого для производства алюминия. Что, как мы понимаем негативно скажется на маржинальности производства.

Операционные результаты энергетический сегмент

Энергетический сегмент Группы является крупнейшим частным производителем электроэнергии в России по установленной мощности и крупнейшим в мире независимым производителем гидроэлектроэнергии. Рост в выработке электроэнергии незначительный, соответствует среднему росту по стране. В 2023 году выручка энергетического сегмента снизилась на 7,7%, составив 3 587 млн долл. США. Основное влияние оказало значительное ослабление курса рубля в течение года (средний курс USD/RUB за отчетный период вырос на 24,4%), при этом в рублевом эквиваленте выручка энергетического сегмента выросла на фоне роста цены и объемов реализации электроэнергии.

Финансовые результаты

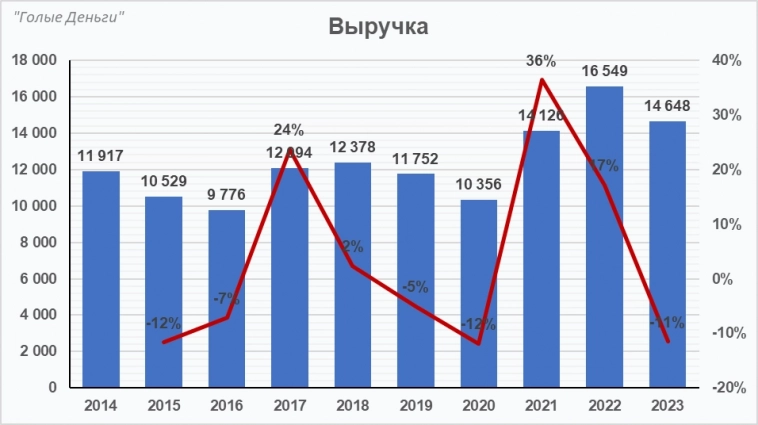

В 2023 году выручка снизилась на 11% по сравнению с прошлым годом и составила 14,6 млн долларов. По итогам 2023 года «Русал» сократил выручку, полученную в Европе и американском регионе, на 40%. Причем на Европу пришлась четверть от всех продаж компании.

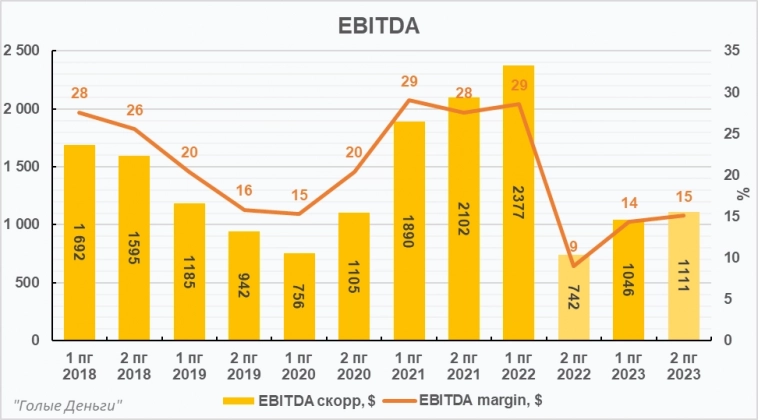

Под влиянием курса доллара и цен на алюминий, скорректированная EBITDA Группы снизилась в 2023 году на 30,8% по сравнению с прошлым годом. Маржинальность — ужасные 14,7%. На 9% упали объёмы реализации продукции с высокой добавленной стоимостью.

Чистая прибыль минимальная с 2015 года. Ко всему вышеперечисленному добавлю, что компания перестала получать щедрые дивиденды от Норникеля. Но им хотя бы будет, что вспоминать, мы то от Эн+ их вообще никогда не получали.

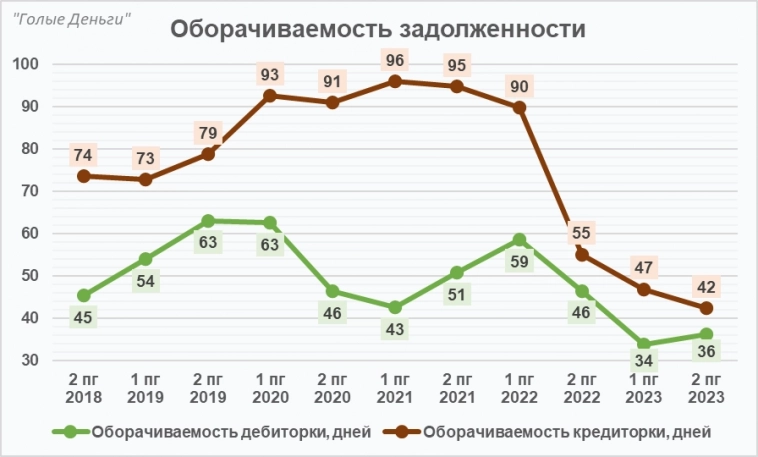

Что касается оборотного капитала – с затовариванием вроде есть улучшения. При этом оборачиваемость кредиторки за последний год снизилась на 50%, что ухудшает возможность компании использовать бесплатный источник для финансирования своей текущей деятельности.

Капитальные затраты Группы снизились на 15,4%. Преимущественно они были направлены на поддержание действующих производственных мощностей. Операционный денежный поток вырос благодаря изменениям в оборотном капитале.

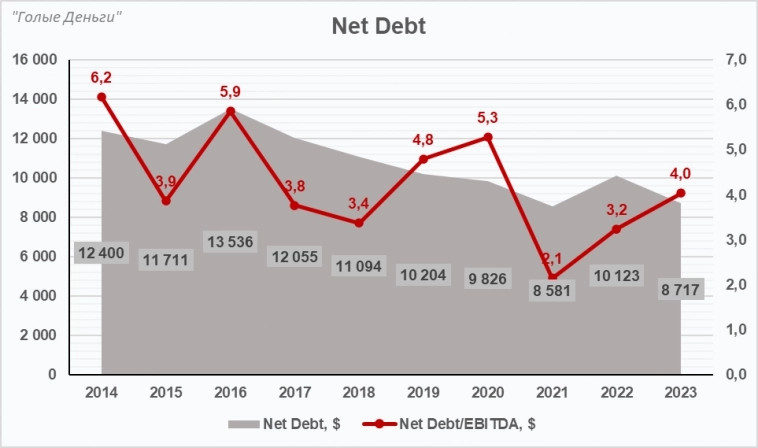

Чистый долг Эн+ снизился на 13,9% главным образом за счет частичного погашения долга. Соотношение Чистого долга к EBITDA продолжает увеличиваться, операционная прибыль пока что под давлением.

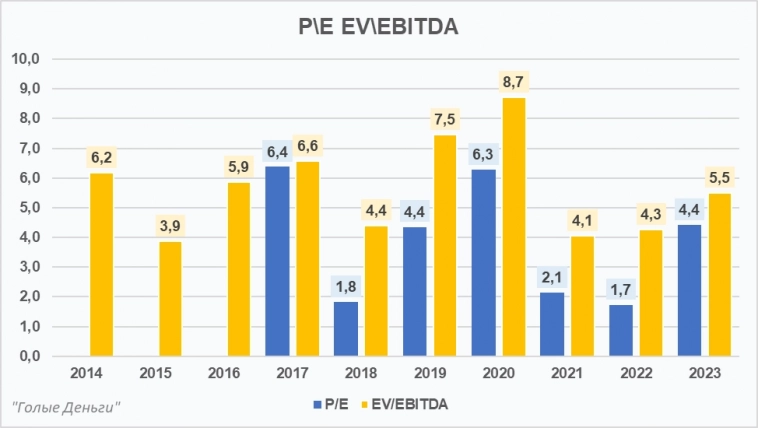

Справедливая оценка по мультипликаторам.

ИТОГ. Цены на алюминий в 2024 году долгожданно начали подрастать. Но будто в ответ на это, новые санкции и бан на LME. Маржинальность под давлением, долговая нагрузка не сказать, что комфортная. И всё же меня напрягает, что приоритет теперь рынок Китая, который в принципе самодостаточный в плане алюминия. Дивидендов не жду. В общем пока я бы сказал вопросов больше, чем ответов, хочется «посидеть на заборе» и просто посмотреть с попкорном, как оно всё в итоге сложится.

Разборы других компаний и не только ЗДЕСЬ

теги блога Голые Деньги

- aeroflot

- ALRS

- apple

- Globaltrans

- Headhunter

- hh

- IT

- MOEX

- ozon

- PLZL

- Positive

- Positive Technologies

- Rusal

- Segezha Group

- SELG

- Severstal

- SMLT

- VTB Capital

- VTBR

- Whoosh

- wush

- X5

- X5 Retail Group

- Yandex N.V.

- Акции

- акции роста

- Акции РФ

- алюмимний

- аэрофлот

- Белуга

- венчурные инвестиции

- ВК

- ВУШ

- Вуш Холдинг

- ГК Мать и дитя

- Глобалтранс

- голубые фишки

- Группа Позитив

- девелоперы

- девелопмент

- дефляционная депрессия

- дефляция

- дивидендная политика

- дивиденды

- зпиф

- ЗПИФы

- инвестиции

- инфляция в России

- Книги

- м.видео

- макро

- мать и дитя

- Мвидео

- металлурги

- металлургический сектор

- ММК

- мобильный пост

- МосБиржа

- Московская биржа

- мсфо

- недвижимость

- нкнх

- НЛМК

- НоваБев

- НоваБев Групп

- облигации

- озон

- операционные результаты

- отчеты МСФО

- отчёт

- отчётность

- позитив

- Позитив Текнолоджиз

- Полюс Золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Ритейл

- российская биржа

- россия

- Ростелеком

- Ростелеком преф

- русал

- рынок

- Рэй Далио

- Самолет

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- строительство

- технологии

- Тинькофф

- тинькофф банк

- ТКС

- ТКС групп

- экономика

- экономика России

- Яндекс