Блог им. igorino

Агрофирма «Рубеж» - обзор эмитента

- 03 мая 2024, 14:56

- |

Агрофирма «Рубеж» – это небольшое по меркам публичных компаний сельхоз предприятие, которое недавно разместило уже второй в своей истории выпуск облигаций на 500 млн руб, ISIN: RU000A107YT9

Первый выпускался в 2019 г. на 250 млн и был погашен в 2022 г.

«Рубеж» имеет рейтинг «ВВ стабильный» от Акры и квартальный купон 18,5%. По сравнению с другими ВДО, этот выпуск примечателен своей длинной – погашение в 2029 году и отсутствие амортизации делает его уникальным, чтобы припарковать капитал под отличную доходность надолго. Чтобы понять, стоит ли это делать – заглянем «под капот».

110 тыс. га земли, из них 55 тыс. га – в собственности, остальное – в долгосрочной аренде. 89% выручки приходится на растениеводство, а 53,5% из них приходится на реализацию подсолнечника. Это их основная культура.

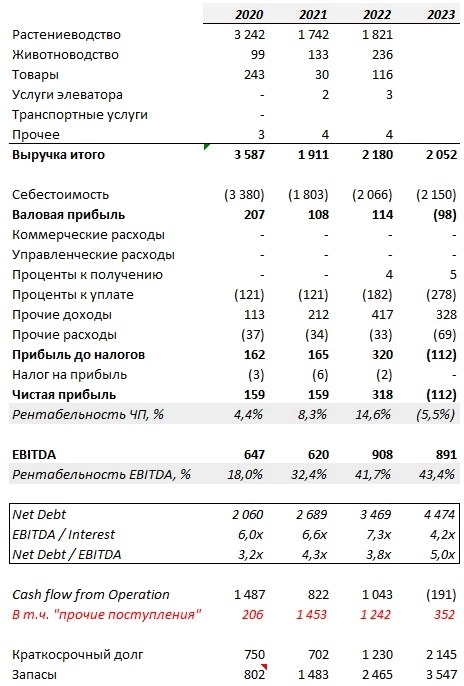

Выручка’2023 = 2,052 млн руб. – снижение на 6% против 2022 г.

EBITDA’2023 = 891 млн руб. – снижение на 2% против 2022 г.

Рентабельность EBITDA = 43,4% против 41,7% в 2022 г.

Чистая прибыль’2023 = -112 млн руб. против 318 млн руб. в 2022 г.

Операционный денежный поток (CFO) = -191 млн руб. против 1,043 млн. в 2022 г.

Ситуацию можно было бы смело назвать критической, если бы не особенность с/х производителей, имеющих мощности для хранения зерна и способных придержать продукцию, когда рыночные цены в упадке. «Рубеж» с 2020 г. планомерно растит запасы в среднем на 65% в год и судя по графику цен на подсолнечник в Саратовской области (см фото) – это вполне обосновано, если менеджмент уверен в возвращении цен на прежние уровни. С/х производители, продающие урожай «с поля» такой возможности не имеют, но у «Рубежа» есть свои элеваторы для хранения зерна.

Если мы посмотрим на данные 2020 г. и сравним их с 2019, увидим как резко выросла выручка и CFO, а также сократились запасы – компания продала хранившиеся с прошлых периодов урожаи «со склада».

Чистый Долг / EBITDA’23 = 5,0x, в 2022 г. = 3,8х.

Если план менеджмента по реализации накопленного объема продукции в 2023 г. сработает – долговая нагрузка снизится к допустимой, сейчас выглядит высоковато.

EBITDA / Проценты’23 = 4,2х, в 2022 г. = 7,3х.

Процентное покрытие также снижается, в основном из-за существенного удорожания финансирования к концу 2023 г. Из более, чем 4,5 млрд руб долга у компании только 500 млн – это от текущего выпуска облигаций, и то под 18,5%. Допускаю, что также в долге есть существенная сумма банковского финансирования под плавающие ставки. Но совокупные процентные расходы за 2023 г. составляют всего 7% от среднего долга в 2022-2023 г. Скорее всего компания пользуется субсидированными кредитами для с/х предприятий.

А зачем вообще привлекли долг? В интервью с эмитентом глава и владелец «Рубежа» сказал, что все средства пойдут на завершение программы орошения земель. Все расходы на орошение субсидируются государством и будут возвращены компании по вводу оросительной системы в эксплуатацию. Также в апреле нужно было погасить 300 млн руб. долга. Помним, что у компании готовой продукции на 1,8 млрд (это балансовая стоимость, стоимость их при продаже будет выше примерно на маржу «Рубежа», т.е. на ~45%). Это позволяет управлять своей ликвидностью при необходимости крупных денежных оттоков – компания просто продаёт продукцию с элеватора.

Меня немного смутил момент, что несмотря на убыток в 2023 г. и неопределённость с ценами на с/х культуры, собственник и глава «Рубежа» выплатил себе 10 млн руб. дивидендов, хотя в мартовском интервью перед выпуском говорил, что дивиденды ему не нужны и ему всего хватает. За период с 2020 по 2022 дивиденды фирмой не платились. Также акционер имеет денежный поток от сдачи собственной земли в долгосрочную аренду фирме. Это важно знать, так как это снижает того, что часть денежного потока будет уходить из компании собственнику.

Также обратил внимание на такую вещь: из 3,5 млрд руб. основных средств на балансе всего 206 млн руб. приходится на земельные участки. Земля отражается в отчетности по стоимости приобретения и может годами не переоцениваться. В этом случае рыночная стоимость земли может быть в разы выше, чем её балансовая.

У компании 55 тыс. га в собственности. Средняя стоимость 1 га сельскохозяйственной земли в Саратовской обл. составляет ~20 тыс руб. Таким образом, рыночная стоимость земли на балансе – около 1,1 млрд руб. Это также повышает обеспеченность компании ресурсами для обслуживания долга.

Несмотря на то, что за 1,5 месяца цена облигации уже ушла к 101,8% от номинала, выпуск всё равно остаётся привлекательным своей длинной и высокой купонной доходностью. В своём облигационном портфеле держу его на долю в 7%.

Спасибо, что дочитали! Если было интересно – ставьте лайк и подписывайтесь, здесь я управляю облигационным портфелем, делаю различную аналитику, разбираю эмитентов. Также делитесь мнением о выпуске из обзора – держите ли, что думаете о перспективах?